Banco Central publicó Informe de Política Monetaria (IPoM) de diciembre de 2023

Prensa

miércoles 20 de diciembre de 2023

Banco Central publicó Informe de Política Monetaria (IPoM) de diciembre de 2023

El Banco Central de Chile publicó hoy el Informe de Política Monetaria (IPoM) de diciembre de 2023, en el que se destaca, entre otros, que la evolución de la economía local se ha comportado en línea con lo previsto en el Informe de septiembre y una inflación que ha seguido retrocediendo en el marco de la resolución de los desbalances macroeconómicos.

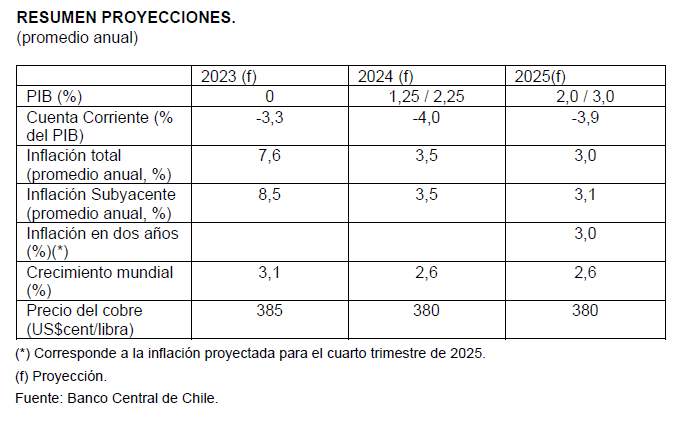

En este contexto, el informe señala que la inflación convergerá a la meta de 3% en la segunda mitad de 2024 y que el PIB chileno cerrará este año con un nulo crecimiento, mientras que para 2024 y 2025 se prevén rangos de expansión de 1,25-2,25% y 2-3%, respectivamente.

Asimismo, indica que la Tasa de Política Monetaria (TPM) acumula una baja de 300 puntos base (pb) desde julio de 2023 y que, en línea con el escenario central del IPoM de diciembre, la convergencia de la inflación a la meta requerirá nuevos recortes de la TPM. Su magnitud y temporalidad tomará en cuenta la evolución del escenario macroeconómico y sus implicancias para la trayectoria de la inflación.

De acuerdo con el Banco Central, el descenso de la inflación desde sus máximos alcanzados en 2022 —cuando llegó a más de 14%— se ha dado en un contexto de paulatina resolución de los desequilibrios macroeconómicos. La moderación del gasto, así como el cierre de la brecha de actividad —que se habría completado durante el tercer trimestre de 2023—, han permitido mitigar las presiones inflacionarias provenientes de una economía que, por largo tiempo, estuvo creciendo por sobre su capacidad. El proceso de convergencia inflacionaria también ha estado apoyado por la disipación de los shocks de costos de años previos, lo que considera la resolución de los problemas logísticos que ocasionó la pandemia y la reversión del significativo incremento de los precios de las materias primas y alimentos que produjo la guerra en Ucrania. Se agrega el impacto de la apreciación del tipo de cambio real, tras los máximos que alcanzó a mediados de 2022, que se ha dado en paralelo a una reducción de los índices de incertidumbre local.

El informe destaca que, en paralelo, las expectativas de inflación a dos años se encuentran en 3% y las distintas medidas muestran una convergencia a la meta más temprana que en el último IPoM.

Escenario externo

De acuerdo con el IPoM de diciembre, el desempeño de las principales economías del mundo en los últimos meses —en particular de EE.UU. y China— ha sido mejor al esperado y las perspectivas de crecimiento mundial han aumentado. Agrega que se ha observado un descenso de la inflación en la mayoría de los países.

Las condiciones financieras internacionales han mejorado en las últimas semanas, retornando a los niveles de comienzos de año. Los mercados han estado altamente reactivos a diferentes tipos de eventos, entre ellos cifras económicas distintas de lo esperado o a la comunicación de las autoridades monetarias. Este comportamiento tuvo un peak durante parte de octubre y noviembre, cuando se produjo un episodio de alta volatilidad y estrechez financiera global. Así, en el transcurso del cuarto trimestre la tasa a diez años de EE.UU. llegó a valores cercanos a 5%, el dólar se apreció y las bolsas tuvieron caídas generalizadas. En las semanas posteriores, estos desarrollos se revirtieron, en línea con las fluctuaciones que han caracterizado a los mercados financieros en los últimos trimestres.

Actividad

El IPoM da cuenta de que la economía local retomó tasas de expansión trimestrales levemente positivas, aunque mantiene cierta heterogeneidad entre sectores.

En la demanda, los datos del tercer trimestre muestran un incipiente aumento del consumo privado, acompañado por una mejora de los ingresos reales de los hogares. El descenso de la inflación está apoyando el crecimiento de los salarios reales y ha reducido su impacto adverso en el gasto financiero de las personas. En el mercado laboral, la creación de empleo se mantiene lenta, con una demanda de trabajo aún débil, lo que es coherente con la evolución del ciclo económico.

La formación bruta de capital fijo (FBCF), en tanto, ha estado marcada por la volatilidad que exhibe, hace varios trimestres, el componente de maquinaria y equipos.

Parámetros estructurales

En este IPoM se realiza una actualización de la estimación de los parámetros estructurales. La anterior se había realizado en diciembre de 2022.

Esta actualización vuelve a estimar que el crecimiento del PIB tendencial no minero se irá reduciendo a lo largo de los próximos años. Así, se estima que promediará 1,9% en el período 2024-2033. Esto se compara con la estimación de 2,2% para el período 2023-2032 que se realizó en el IPoM de diciembre de 2022. La menor cifra responde, principalmente, a ajustes en el cálculo producto del cambio en el decenio de referencia que abarca cada promedio, y no implica un cambio sustantivo en la trayectoria proyectada. La estimación vuelve a considerar un bajo crecimiento de la productividad total de factores y que buena parte de la recuperación de la participación laboral a los niveles prepandemia ya ocurrió.

En cuanto a la TPM neutral nominal, esta se estima en 4% (+25pb respecto de la estimación previa). Ello es coherente con el incremento de las tasas neutrales de política monetaria en otras economías.

Proyecciones

Respecto de la brecha de actividad, esta se ubica en torno a cero y se estima que permanecerá cerca de ese nivel durante todo el horizonte de proyección. Los ajustes desde el informe de septiembre son acotados e incorporan la revisión de los parámetros estructurales y las mejores perspectivas para el PIB no minero en los próximos trimestres.

Asimismo, se espera que la demanda interna retome tasas de variación positivas en 2024. Los niveles de consumo privado se corrigen marginalmente al alza para los próximos dos años, estimándose una expansión de 2,1% en 2024 y 1,8% en 2025. En cuanto a la FBCF, en 2024 y 2025 alcanzará niveles similares a los anticipados en el IPoM pasado.

Las estimaciones para el déficit de la cuenta corriente son de 3,3% este año y 4% los dos siguientes. Al tercer trimestre esta variable siguió reduciéndose, acumulando 3,5% del PIB en el último año móvil. Ello ocurre a la par de la recuperación paulatina del ahorro nacional.

El IPoM estima que la economía chilena se verá favorecida por un mayor crecimiento de sus socios comerciales en el corto plazo, que promediará 3,1% entre 2023 y 2024 (2,7% en septiembre). Esto se explica por las mejores proyecciones para EE.UU. y por el mayor impulso que darán las medidas fiscales en China. Además, el precio del cobre previsto para los próximos dos años se mantendrá en torno a US$3,8 la libra.

Política monetaria

De acuerdo con el escenario central, la inflación ha continuado su proceso de convergencia hacia la meta de 3% en el horizonte de política. Esto ha permitido ir reduciendo la TPM desde julio a la fecha, en 300 pb, hasta 8,25%. El Consejo considera que, en línea con el escenario central de este IPoM, la convergencia de la inflación a la meta requerirá nuevos recortes de la TPM. Su magnitud y temporalidad tomará en cuenta la evolución del escenario macroeconómico y sus implicancias para la trayectoria de la inflación. El Consejo reafirma su compromiso de actuar con flexibilidad en caso de que alguno de los riesgos internos o externos se concrete y las condiciones macroeconómicas así lo requieran.

En cuanto a los escenarios de sensibilidad, el borde superior del corredor está definido por situaciones en que la convergencia de la inflación demora más en completarse. Tal sería el caso si es que la economía chilena recibiera un impulso externo mayor al previsto, por ejemplo, porque la resiliencia de EE.UU. se prolonga y eleva el dinamismo de la economía mundial. Esto tendría efectos positivos a nivel local. Las consecuencias inflacionarias de este escenario podrían llevar a recortes de la TPM más graduales que los del escenario central.

El borde inferior, en tanto, refleja escenarios en que la inflación se reduce más rápido, asociados especialmente a situaciones en que el impacto sobre la economía local del aumento de las tasas largas de meses recientes es mayor a lo esperado. Esto podría restar dinamismo al consumo y la inversión, llevando a una disminución de las presiones inflacionarias que requeriría acelerar el proceso de relajamiento monetario.

En cuanto a los riesgos, el informe explica que la evolución del escenario externo continúa sujeta a importantes focos de incertidumbre. La fragilidad del sector inmobiliario en China, las dudas en torno a la situación fiscal en EE.UU. y un entorno geopolítico más complejo y con nuevos conflictos bélicos son solo algunos de ellos. Las implicancias de estos escenarios para la política monetaria dependerán de cómo la combinación y magnitud de dichos elementos afecten las perspectivas para la convergencia inflacionaria de mediano plazo.

Este IPoM de diciembre contiene los siguientes recuadros:

-

Evolución reciente y perspectivas de la minería

-

Movimientos recientes de las tasas largas y su impacto en la inversión

-

Conferencia anual del Banco Central de Chile

-

PIB tendencial

-

Tasa de Política Monetaria neutral