Banco Central publicó Informe de Política Monetaria (IPoM) de diciembre de 2019

Prensa

jueves 5 de diciembre de 2019

Banco Central publicó Informe de Política Monetaria (IPoM) de diciembre de 2019

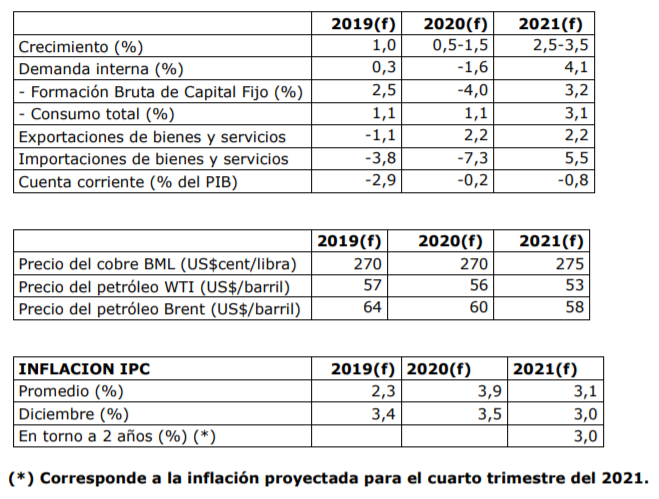

El Banco Central de Chile publicó hoy el Informe de Política Monetaria (IPoM) de diciembre de 2019, en el que destaca que la crisis social ha generado cambios importantes en el escenario macroeconómico, afectando negativamente la actividad de corto plazo. Con esto, este año el PIB total acumulará un crecimiento en torno a 1%, considerablemente por debajo de lo previsto en septiembre, como producto de una caída de la actividad en el cuarto trimestre de -2,5%. Esta proyección contempla que tanto el consumo como la inversión tendrán variaciones anuales negativas en la última parte del 2019, debilidad concentrada en sus componentes transables.

Para el año 2020 se prevé que el PIB crezca entre 0,5 y 1,5%, cifra que se incrementará a entre 2,5 y 3,5% en 2021. Esto supone que las disrupciones que están afectando la economía irán desapareciendo en el curso de los próximos trimestres, al mismo tiempo que se irá reduciendo la incertidumbre que afecta las decisiones de consumo y de inversión.

El Informe, disponible en el sitio web institucional, señala que los impactos de la crisis social sobre el escenario macroeconómico se han ido haciendo evidentes. En lo inmediato, se ha producido un brusco deterioro en la actividad de casi todos los sectores y una mayor volatilidad en los precios financieros, especialmente el tipo de cambio, contenidos por las medidas aplicadas en las últimas tres semanas por el Banco Central. Las expectativas de hogares y empresas se han debilitado de forma muy significativa, lo que anticipa un bajo crecimiento para el 2020.

Sostiene que el actual escenario presenta un grado de incertidumbre mayor que el habitual, tanto por las dudas respecto de la duración de las disrupciones, como por la evolución de la situación política y los fundamentos de mediano plazo. Un factor clave en la evolución futura de la economía será la confianza de hogares y empresas, y su relación con el desempeño del mercado laboral, el consumo y la inversión.

El IPoM agrega que la crisis social se ha caracterizado por demandas sociales que han llevado a la discusión de cambios institucionales relevantes —como una nueva constitución— y mayores presiones en el gasto fiscal. Este proceso no tendría en sí mismo un impacto económico, pero si lo han tenido los episodios de violencia significativos y prolongados que se han producido desde el 18 de octubre, los que han provocado importantes disrupciones en el sistema productivo, incidiendo fuertemente en una menor actividad y debilitando el empleo.

Los mercados financieros se han visto tensionados por fuertes movimientos en los precios, que en algunos casos han ido más allá de lo justificable por la mayor percepción de riesgo país. El Consejo del Banco ha adoptado diversas medidas para mejorar la liquidez en pesos y en dólares, y decidió el pasado jueves intervenir el mercado cambiario para mitigar la alta volatilidad del tipo de cambio y ayudar a que los ajustes ocurran de manera adecuada.

El mayor impulso fiscal recientemente anunciado por el Ministro de Hacienda, unido a la ya alta expansividad de la política monetaria, ayudará a contener el deterioro de la economía y el aumento del desempleo. La desaceleración del crecimiento ampliará la brecha de actividad en el horizonte de política monetaria, conteniendo las presiones del tipo de cambio sobre la inflación, la que, después de acercarse al 4% en su medición de IPC total (cerca de 3,5% según el IPC SAE o inflación subyacente), se iría reduciendo gradualmente en la segunda mitad del año, para converger a la meta de política en 2021.

TPM

Así, en base a estos antecedentes, se señala que el Consejo considera que el actual estímulo monetario es el adecuado para el logro de la meta de inflación, teniendo presente el estado actual del impulso fiscal y la política cambiaria. Las expectativas de mercado, que no anticipan mayores ajustes en la TPM y que mantienen una expectativa de inflación a dos años plazo en 3%, son coherentes con este diagnóstico.

No obstante, advierte que las proyecciones de este IPoM se construyen en un contexto de mayor incertidumbre que la habitual. El escenario base supone un patrón de recuperación de la economía que se inicia incipientemente en diciembre, y luego prosigue con mejoría paulatina de la demanda. Una condición clave para que este escenario se cumpla, es que la incertidumbre se reduzca significativamente y que los distintos sectores económicos puedan retomar sus procesos productivos.

Agrega que evidencia de episodios similares en otros países, muestra que aquellas sociedades que han logrado acuerdos que mejoran la institucionalidad y gobernabilidad pueden transitar por estos cambios profundos con efectos acotados en la actividad y el empleo. Sin embargo, advierte que, de no darse este escenario, el panorama para la economía sería más sombrío, y el empuje conjunto de la política monetaria y fiscal no serían suficientes para evitar una recesión y el aumento persistente del desempleo.

Agrega que el Consejo evaluará las implicancias de los desarrollos futuros, reafirmando su compromiso de conducir la política monetaria con flexibilidad, de manera que la inflación proyectada se ubique en 3% en el horizonte de dos años.

Mercado laboral

El Informe señala que diversas fuentes de información apuntan a que el mercado laboral ya estaría deteriorándose. Por un lado, en una encuesta aplicada por el Banco durante la tercera semana indica que algo más de la mitad de quienes respondieron creen que su dotación tendrá algún descenso en el 2020. Por otro, respecto de igual mes del 2018, las cifras de la Dirección del Trabajo de noviembre mostraron un aumento de casi 13% en el número de finiquitos laborales, lo que se explica casi en su totalidad por despidos por necesidad de la empresa. De mantenerse la relación histórica entre la demanda de trabajo y la actividad, y de no producirse cambios significativos por el lado de la oferta, la tasa de desempleo podría superar el 10% a inicios del 2020. En la medida que la actividad mejore durante el próximo año esta cifra podría reducirse gradualmente, en lo que también cooperaría el apoyo de la expansividad monetaria y fiscal.

Inversión

En cuanto a la inversión, el Informe indica que su evolución esperada para el 2020 se corrige de forma importante, proyectándose una caída de 4% anual en el escenario base. Ello responde a un descenso significativo de la inversión privada no minera. Esto es coherente con la mayor incertidumbre y el agudo deterioro de la confianza empresarial —como lo refleja el IMCE de noviembre—, los mayores costos que enfrentan las empresas en diversos ámbitos —entre ellos, el efecto de la depreciación del peso en el costo de la maquinaria importada—, y el deterioro de las condiciones financieras, incluyendo la caída de la bolsa y las alzas de tasas y spreads corporativos.

Los impactos negativos sobre la inversión se compensan, parcialmente, por la continuación de los grandes proyectos de inversión ya iniciados –especialmente en la minería--, el aumento de la inversión pública y la política monetaria expansiva.

Impulso monetario y fiscal

A la recuperación del crecimiento prevista a lo largo del 2020, señala el Informe, contribuirá una política monetaria que seguirá siendo expansiva, un mayor impulso fiscal, la recuperación de las exportaciones, y la paulatina disipación de la incertidumbre y las disrupciones que han afectado a la economía. En el ámbito fiscal, esto considera los anuncios realizados por el Ministerio de Hacienda el lunes 2 de diciembre, que implican para el próximo año un aumento del gasto público de 9,8% respecto del presupuesto anterior. El Consejo estima que este mayor impulso fiscal es coherente con el estímulo a la demanda que se requiere en el actual escenario macroeconómico, entre otras razones, porque tiene mayor capacidad para incidir en el crecimiento, en un contexto donde la incertidumbre podría estar reduciendo la efectividad de los canales de transmisión tradicionales de la política monetaria.

Mercado financiero

El IPoM indica que la mayor incertidumbre local ha comenzado a afectar las condiciones de crédito interno. Si bien las tasas de interés permanecen en niveles bajos en perspectiva histórica, diversas fuentes de información cualitativa muestran un estrechamiento de las condiciones financieras.

Escenario Internacional

Respecto al escenario internacional se prevé que éste no proveerá un impulso significativo al crecimiento chileno. El escenario base —tras la fuerte corrección a la baja que se realizó en septiembre— sigue previendo que el crecimiento mundial del bienio 2020-2021 será de los más bajos de la última década. La evolución proyectada de los términos de intercambio se deteriora algo respecto de septiembre, con un precio del cobre que promediará en torno US$ 2,7 la libra en el 2020-2021.

Principales proyecciones del escenario base