Información de interés DPM Nueva

Información de interés

¿Qué es la Inflación?

La inflación es el alza sostenida y generalizada de los precios en una economía. Cuando esta es elevada e inestable tiene una serie de efectos sobre el bienestar de las personas. En primer lugar, disminuye el poder adquisitivo del dinero, es decir, con la misma cantidad alcanzará para comprar menos bienes y servicios. Pero además genera una mayor incertidumbre afectando las decisiones de los agentes. Por ejemplo, las personas podrían adelantar compras por temor a que los precios sigan aumentando o las empresas podrían postergar sus inversiones ante un panorama inestable.

¿Qué es el esquema de metas de Inflación?

El Banco Central conduce su política monetaria sobre la base de un esquema de metas de inflación y de flotación cambiaria. Este esquema incorpora el compromiso explícito del Banco Central de utilizar los instrumentos que la Ley le otorga para que, independiente del nivel actual de la inflación, la inflación proyectada a un horizonte de dos años se ubique en 3%. El compromiso con esta meta permite orientar las expectativas de los agentes económicos y provee una referencia clara y única para la evolución de los precios.

¿Por qué una meta de 3%?

Una tasa de inflación permanentemente por encima de ese valor difícilmente sería considerada como reflejo de estabilidad de precios y acercaría al país a un nivel inflacionario que podría dañar el crecimiento económico y el bienestar de la población. Además, una inflación por debajo de 3% tiene costos principalmente por tres factores:

I. Podría aumentar la pérdida de producto y empleo ante shocks negativos en la actividad, debido a las rigideces a la baja que suelen mostrar los niveles y ajustes de precios.

II. En cualquier país es posible que los índices de precios utilizados, como el IPC, sobrestimen la real inflación al consumidor.

III. Dado que existe un valor mínimo para la tasa de interés nominal, la política monetaria pierde margen de maniobra cuando la inflación es cercana o inferior a 0%, acotando el nivel mínimo al que puede caer la tasa de interés real (que es la diferencia entre la tasa de interés nominal y las expectativas de inflación).

¿Cómo se mide la inflación?

Se mide a través de la variación del Índice de Precios al Consumidor (IPC) elaborado por el Instituto Nacional de Estadísticas (INE). Este es el índice de precios más utilizado en el país y mide la variación mensual de los precios de una canasta de bienes y servicios representativa del consumo de los hogares. Sin embargo, contiene una serie de productos con precios muy variables, como algunos alimentos (que suben y bajan según estacionalidad y otros fenómenos pasajeros) y bienes y servicios vinculados al precio del petróleo (sujeto a volatilidad en mercados internacionales). Por ello, el Banco Central elabora indicadores de inflación subyacente (IPC sin volátiles), excluyendo los elementos más volátiles de la canasta, que poseen una mayor relación con la tendencia inflacionaria de mediano plazo.

¿Qué es la flotación cambiaria?

El esquema de metas de inflación se complementa con un régimen de flotación cambiaria, a través del cual el tipo de cambio está determinado por el mercado, de acuerdo con la oferta y demanda de divisas. En un contexto de libre movilidad de capitales, este régimen es fundamental para la ejecución de una política monetaria independiente, esto es, la capacidad de tener una orientación de la política monetaria diferente a la de otros países con mercados financieros de mayor tamaño. El Banco Central se reserva el derecho de intervenir en ocasiones excepcionales en el mercado cambiario.

¿Qué es la Politica Monetaria?

Uno de los objetivos que la Ley Orgánica Constitucional le establece al Banco Central es “velar por la estabilidad de la moneda”. En la práctica, esto se traduce en que el Banco debe evitar que el valor de la moneda se deteriore debido a la inflación. Así, se entiende como un objetivo de estabilidad de precios. El conjunto de acciones que el Banco Central toma para cumplir con este objetivo se denomina Política Monetaria.

¿Qué es la tasa de política monetaria (TPM)?

Es el principal instrumento operacional de la política monetaria. En la práctica, es la tasa a la cual el Banco Central le presta a los bancos comerciales, pero que también incide en todas las tasas del sistema financiero. La TPM es determinada por el Consejo del Banco Central en las Reuniones de Política Monetaria, que se efectúan ocho veces al año, y sobre la cual se decide un nivel y se comunica una trayectoria que logra el cumplimiento de la meta de inflación.

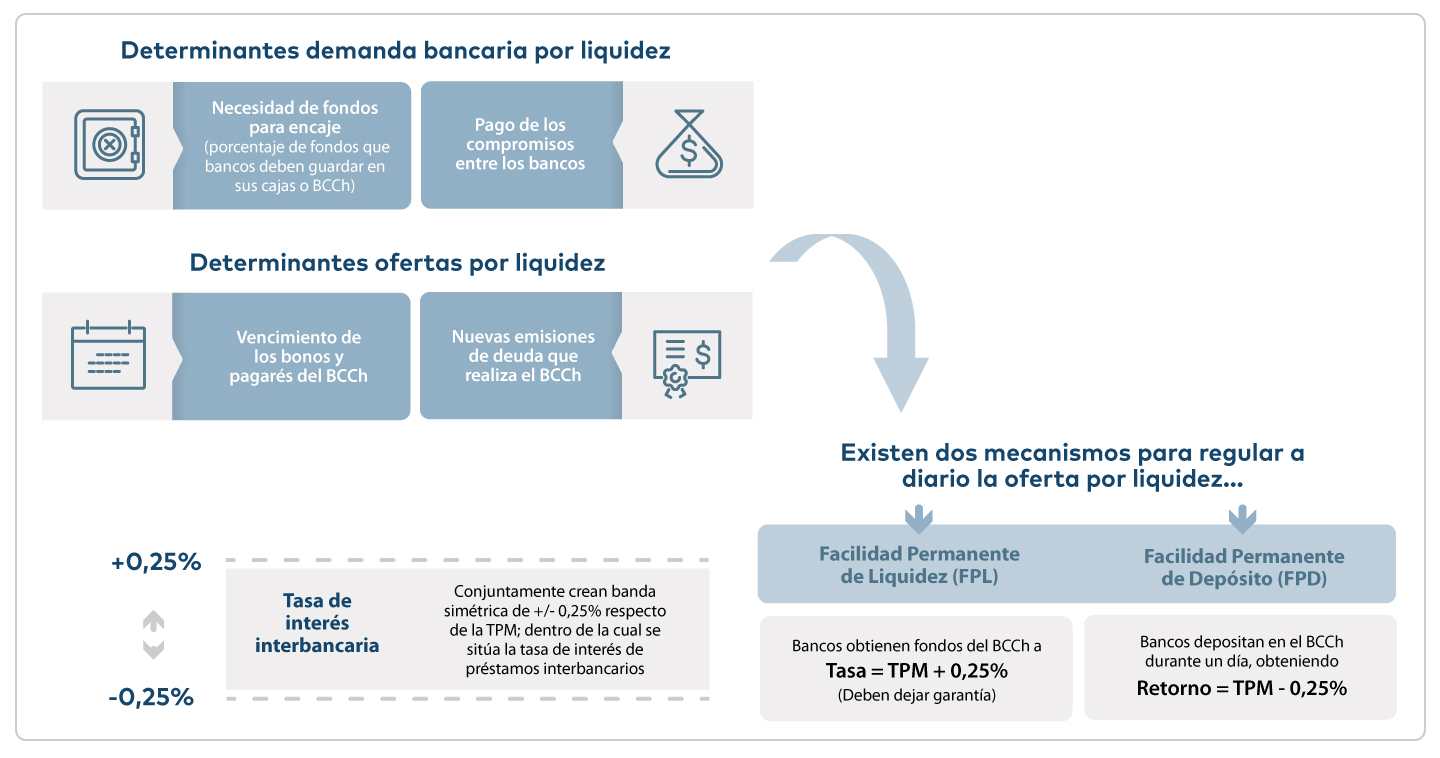

¿Qué es la tasa interbancaria y cuál es su relación con la TPM?

La política monetaria del Banco Central se implementa a través de su influencia sobre la tasa de interés a la cual los bancos se otorgan créditos entre sí, de un día a otro (llamada tasa de interés interbancaria overnight). Esta tasa es determinada por el equilibrio entre la oferta y la demanda de fondos. En la práctica, el Banco Central controla la oferta de liquidez —o base monetaria, que corresponde a los billetes y monedas emitidos por el Banco Central y a los depósitos que mantienen los bancos comerciales en el Banco Central—, de forma que la tasa interbancaria resultante se ubique en torno a la Tasa de Política Monetaria (TPM). Así, la TPM corresponde al objetivo de tasa interbancaria que el Banco Central quiere lograr.

¿Cómo opera la política monetaria?

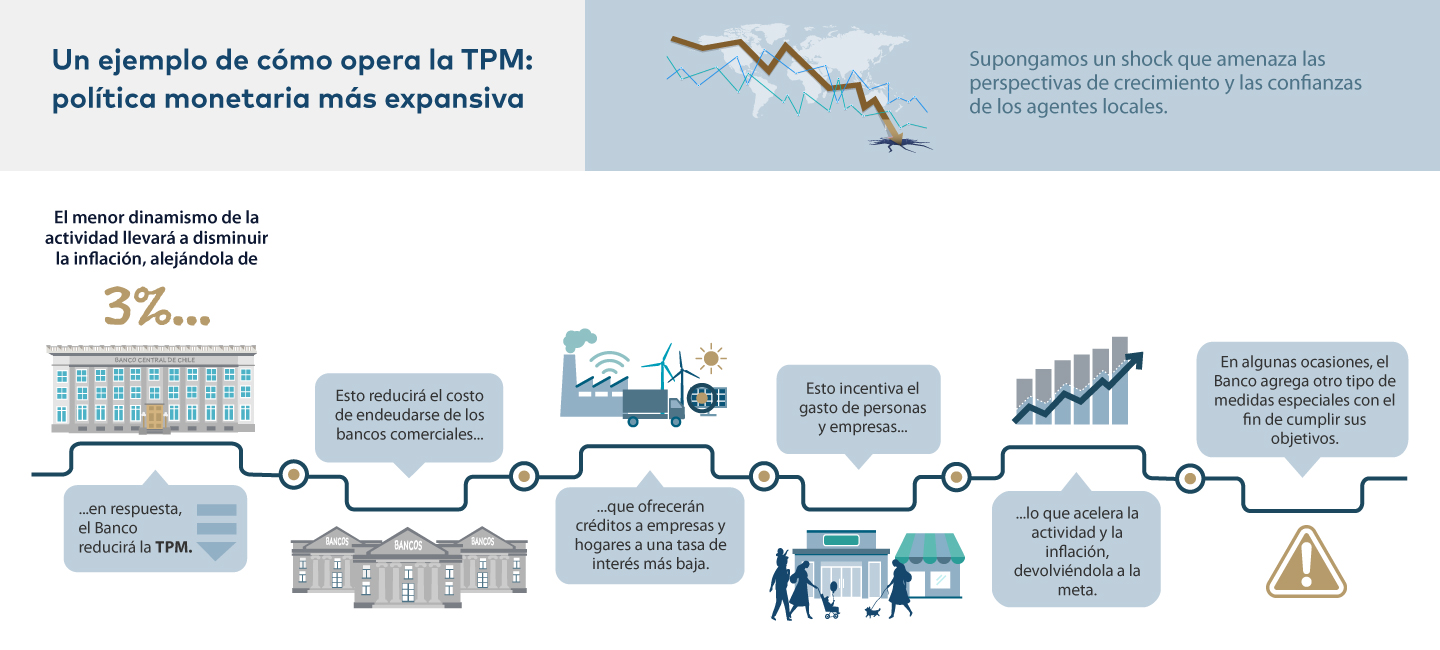

En la práctica, un cambio en la Tasa de Política Monetaria modifica el costo de endeudamiento de los bancos comerciales y, a través de ellos, el de las personas y empresas. Ello provoca cambios en las decisiones de consumo e inversión, lo que conlleva efectos sobre la actividad económica y la inflación.

¿Por qué un horizonte de dos años?

El horizonte de dos años da cuenta de los rezagos entre los cambios de la Tasa de Política Monetaria (TPM) y sus efectos sobre la actividad y los precios. Al mismo tiempo, permite reducir la volatilidad del producto, acotando los efectos de variaciones transitorias en la inflación.

¿Qué son las medidas no convencionales?

Son un conjunto de medidas especiales que utiliza el Banco Central para el cumplimiento de sus objetivos. Se han utilizado en períodos como la crisis financiera global o, desde fines del 2019, con el fin de enfrentar el impacto de los shocks internos y externos a los que se ha visto expuesta nuestra economía. En el primer episodio, destacó el uso de las Facilidades de Liquidez a Plazo (FLAP) como una forma de comprometerse a mantener la TPM en su límite inferior por un período extenso. En el segundo, el Banco Central introdujo un set de medidas, destacando las tres etapas de la Facilidad de Financiamiento Condicional al Incremento de Colocaciones (FCIC), medidas de liquidez en pesos y en dólares, e intervenciones cambiarias.

Consejo del Banco Central de Chile

La autoridad máxima del Banco Central de Chile es su Consejo, que lo dirige y administra, y toma las decisiones de política monetaria, convencional y no convencional. Igualmente, el Consejo adopta otras decisiones de regulación financiera y cambiaria.

Todas estas decisiones están orientadas al logro de los objetivos del Banco: velar por la estabilidad de precios y el normal funcionamiento de los pagos internos y externos.

El Consejo está constituido por 5 integrantes, designados por el Presidente de la República, previa aprobación del Senado. Cada integrante ejerce durante 10 años. Paralelamente, uno de ellos se desempeña como Presidente del Consejo, por un período de 5 años.

Reunión de Política Monetaria

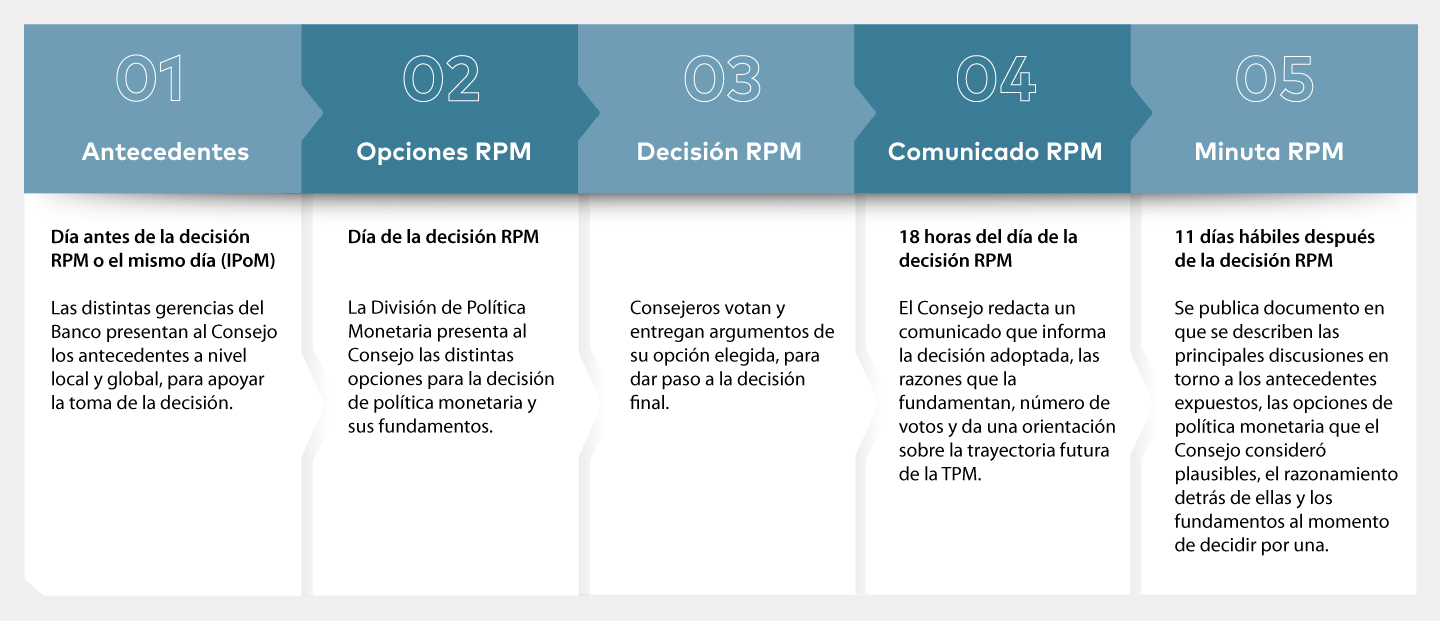

La Reunión de Política Monetaria (RPM) es la instancia de decisión en que el Consejo del Banco Central de Chile decide los cambios a la Tasa de Política Monetaria (TPM). A partir de 2018, el número de reuniones se redujo a 8 por año (12 previamente). También participan gerentes y economistas del Banco, junto con un representante del Ministerio de Hacienda, todos ellos sin derecho a voto.

Cuatro de estas reuniones se realizan el día hábil previo a la publicación del Informe de Política Monetaria (IPoM), ocasión en que se extienden por un día. En las otras cuatro ocasiones, la reunión dura un día y medio.

En septiembre de cada año se anuncia el calendario de fechas de las RPM y las fechas de publicación de los Informes de Política Monetaria del próximo año calendario.

Actas de las Sesiones de Política Monetaria

De conformidad con su política de transparencia institucional, el Banco pone a disposición del público las actas de las Reuniones de Política Monetaria (RPM) cumplido el plazo de diez años desde que cada RPM tuvo lugar y en base a un criterio de divulgación por períodos anuales, en marzo de cada año.

El contenido de las actas publicadas se transcribe en forma íntegra, con excepción de aquellos pasajes o elementos que deban permanecer bajo secreto o reserva conforme a lo dispuesto en los artículos 65 bis y 66 de la Ley Orgánica Constitucional que rige al Banco Central, en relación con las normas pertinentes de la Ley N° 20.285 sobre Acceso a la Información Pública.

- Ver documentación histórica RPM

¿Qué es el IPoM?

El Informe de Política Monetaria (IPoM), es un documento oficial del Consejo del Banco Central que tiene como propósitos principales: (i) Informar y explicar al Senado, al Gobierno y al público general su visión sobre la evolución reciente y esperada de la inflación y sus implicancias para la conducción de la política monetaria; (ii) Exponer públicamente el marco de análisis de mediano plazo utilizado por el Consejo en la formulación de la política monetaria; y (iii) Proveer información útil para la formulación de las expectativas de los agentes económicos sobre la trayectoria futura de la inflación y del producto. El IPoM responde además a una obligación establecida por la Ley Orgánica Constitucional del Banco Central de informar al Senado y al Ministro de Hacienda (Art. 80).

En el Capítulo I del IPoM se analizan los principales factores que explican la evolución reciente del escenario macroeconómico a nivel nacional e internacional. Estos incluyen el entorno externo, las condiciones financieras, la actividad y la demanda agregada, y los desarrollos recientes de los precios y costos.

Además, incluye una sección (Capítulo II) donde se presentan las consideraciones detrás de la estrategia de política monetaria para los próximos trimestres, y se describe cómo podría cambiar la reacción de la política monetaria ante determinadas modificaciones al escenario central. Estos escenarios son los llamados escenarios de sensibilidad, que implican situaciones donde la economía se comportaría dentro de los rangos previstos en la proyección de crecimiento, pero el logro de la meta de inflación requeriría de una trayectoria de política monetaria distinta. En el IPoM también se discuten escenarios más extremos, los llamados escenarios de riesgo. En este tipo de situaciones, la economía saldría de los límites que considera el rango de crecimiento y la política monetaria, sin duda, sería distinta.

Periodicidad

El IPoM se publica cuatro veces al año. Su publicación se realiza a primera hora del día hábil siguiente a la Reunión de Política Monetaria (RPM) de marzo, junio, septiembre y diciembre, agregando información de relevancia para explicar la decisión de política monetaria adoptada.

¿Quién lo elabora?

El IPoM es elaborado principalmente por la División de Política Monetaria (DPM), aunque con el apoyo de otras Divisiones. La DPM cuenta con cuatro gerencias. La Gerencia de Análisis Internacional construye el escenario base del IPoM para la economía internacional, realizando proyecciones de corto y mediano plazo; y escenarios alternativos. La Gerencia de Análisis Macroeconómico asesora a la preparación del IPoM mediante la elaboración del escenario base, en conjunto con los de sensibilidad y de riesgo, para la economía nacional. La Gerencia de Estudios Económicos asesora en la investigación de materias económicas de relevancia coyuntural, que pueden ser publicadas en los Recuadros contenidos en el IPoM. Finalmente, la Gerencia de Estrategia y Comunicación de Política Monetaria es la encargada de plasmar la visión del Consejo y el análisis del resto de las gerencias en la redacción del IPoM. En total, alrededor de 40 profesionales trabajan directamente en la elaboración del IPoM, pero son muchos más si se considera a aquellos que aportan de manera más indirecta, desde los encargados de la obtención de los datos brutos a los trabajadores de otras Divisiones que apoyan en el análisis de temas específicos.

¿A quién va dirigido?

El IPoM está dirigido al público especialista (actores y analistas del mercado), al público general y a entes estatales como el Senado y el Gobierno. Es por ello que la publicación del IPoM es complementada con un set de información dirigido a distintos tipos de público, y que tiene por objetivo mejorar el entendimiento de las decisiones del Consejo y la orientación futura de la política monetaria. Así, para el público especialista, el Informe es complementado con minutas sobre investigación que se ha realizado en el Banco, archivos que recolectan información histórica sobre las proyecciones y presentaciones técnicas a cargo del Consejo y miembros del staff del Banco. Para el público general, el IPoM se complementa con infografías que resumen de manera más sencilla los contenidos del Informe, presentaciones que recogen los principales temas incluidos en él, un set de preguntas y respuestas para relevar los principales temas del IPoM y un video que presenta de forma simple la información incluida en el Informe. Además, el Consejo y miembros del staff del Banco realizan presentaciones para que todos los tipos de público puedan acceder a estos contenidos de primera fuente.